はじめに|相続手続きに戸惑うあなたへ

大切な人を見送った直後、心の整理がつかない中で直面するのが「相続手続き」です。悲しみや喪失感がまだ癒えないうちに、現実的な事務作業に取り掛からなければならないことに、多くの方が戸惑います。

特に相続に関する手続きは、法律で定められた期限があるものが多く、後回しにすると「手遅れ」になってしまう場合があります。例えば相続放棄や限定承認は3か月以内、相続税の申告と納付は10か月以内といった期限が決められています。知らずに過ぎてしまうと、不要な税負担や予期せぬ借金の相続といったトラブルにつながりかねません。

この記事では、相続手続きの全体像をわかりやすく整理し、必要な期限や書類、そして自分で行う場合と専門家に依頼する場合の違いまでを丁寧に解説します。

この記事を読むことで、次のような疑問や不安が解消されるでしょう。

- 相続手続きは何から始めればいいのか

- 各手続きの期限はいつまでか

- どんな書類を集める必要があるのか

- 専門家に依頼するとしたら、誰に相談すればよいか

「全部を一気にやらなければ」と思うと気が重くなりますが、期限ごとに優先順位をつけて取り組めば、着実に進められます。この記事を参考に、まずは「今日できること」から始めてみてください。

相続手続きの全体像をざっくり把握しよう

相続手続きを円滑に進めるためには、まず全体像を理解することが大切です。何から手をつけるべきかが分からないと、時間だけが過ぎてしまい、気づいたときには期限が迫っているという事態になりかねません。ここでは、相続開始のタイミングや全体の流れ、最初に確認すべきポイントについて解説します。

そもそも「相続開始」とはいつから?

相続は、被相続人(亡くなった方)が亡くなった瞬間から始まります。つまり、死亡届を提出するかどうかに関わらず、法的には死亡の時点で相続が開始されるのです。

そのため、相続に関わる各種の期限も「死亡日」を起点としてカウントされます。

例えば、相続放棄や限定承認の期限である3か月は「被相続人が亡くなった日」から数えて3か月以内と定められています。葬儀や初七日などで慌ただしい時期と重なるため、早めの把握と準備が重要です。

主な流れとタスク一覧(全体マップ)

相続手続きには数多くのタスクがありますが、それぞれに期限や関係機関が異なります。以下の表は、相続開始からの大まかな流れを整理したものです。

時期 | 主な手続き | 関係機関 |

7日以内 | 死亡届の提出、火葬許可申請 | 市区町村役場 |

14日以内 | 健康保険・年金関連の手続き | 市区町村役場、年金事務所 |

3か月以内 | 相続方法の選択(単純承認/限定承認/相続放棄) | 家庭裁判所 |

4か月以内 | 準確定申告(所得税) | 税務署 |

10か月以内 | 相続税の申告と納付 | 税務署 |

1年以内〜早めに | 遺産分割協議、各種名義変更 | 銀行、不動産登記所など |

3年以内 | 不動産の相続登記 | 法務局 |

この表を見ればわかるように、特に3か月・10か月といった節目が重要です。

期限があるもの/ないものの違い

相続手続きの中には、法律で明確に期限が定められているものと、期限がないものがあります。

- 期限があるもの

- 相続放棄・限定承認(3か月以内)

- 準確定申告(4か月以内)

- 相続税申告・納付(10か月以内)

- 相続放棄・限定承認(3か月以内)

- 期限がないもの

- 遺産分割協議

- 不動産や預貯金の名義変更(ただし不動産登記は義務化により3年以内)

- 遺産分割協議

期限のある手続きは「後回しにできないもの」、期限がない手続きは「状況に応じて進めるもの」と整理しておくと、優先順位がつけやすくなります。

まず最初に確認すべき2つのこと:遺言書の有無と相続人の有無

相続手続きに入る前に、必ず確認すべき重要なポイントが2つあります。

- 遺言書の有無

遺言書があるかどうかで、その後の流れが大きく変わります。公正証書遺言の場合は開封してすぐに効力を発揮しますが、自筆証書遺言の場合は家庭裁判所で「検認」の手続きが必要です。 - 相続人の有無

誰が相続人になるかを確認することも欠かせません。戸籍謄本を取り寄せ、法定相続人を特定する必要があります。これを怠ると、遺産分割協議が無効になったり、のちに未確認の相続人から権利を主張される可能性があります。

この2つを最初に押さえておくことで、相続手続きを大きなトラブルなく進めやすくなります。

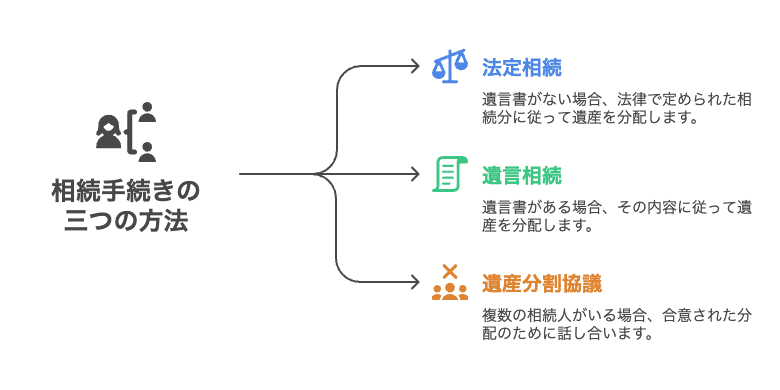

相続手続きの3つの方法とは?あなたのケースはどれ?

相続手続きには大きく分けて3つの方法があります。どの方法を選ぶかによって、必要な書類や手続きの流れが大きく変わるため、まず自分のケースがどれに当てはまるのかを確認することが重要です。

法定相続:遺言書がない場合の基本ルール

遺言書が存在しない場合、遺産は民法で定められた「法定相続分」に従って分けられます。これを法定相続といいます。

法定相続分は以下のように決まっています。

相続人の組み合わせ | 配偶者の取り分 | 子の取り分 | 父母の取り分 | 兄弟姉妹の取り分 |

配偶者と子 | 1/2 | 1/2(人数で均等割) | - | - |

配偶者と父母 | 2/3 | - | 1/3 | - |

配偶者と兄弟姉妹 | 3/4 | - | - | 1/4 |

配偶者のみ | 全部 | - | - | - |

※子や父母、兄弟姉妹がいない場合は配偶者がすべてを相続します。

ただし、法定相続分どおりに分割する必要はなく、相続人全員の合意があれば異なる分割方法を選ぶことも可能です。そのため、実際には「法定相続分を参考にしつつ、遺産分割協議で調整する」ケースが多く見られます。

遺言相続:内容によっては遺産分割協議不要に

遺言書がある場合は、原則としてその内容が優先されます。これを遺言相続と呼びます。

遺言書には主に以下の種類があります。

- 公正証書遺言:公証人が作成するもので、もっとも確実で効力が強い。検認不要。

- 自筆証書遺言:本人が自筆で書いたもの。家庭裁判所で「検認」が必要。

- 秘密証書遺言:内容を秘密にできるが、実務ではあまり使われない。

遺言書に「すべての財産を長男に相続させる」と記載されていれば、法定相続分に関わらず、その通りに相続が行われます。ただし、配偶者や子などの相続人には「遺留分」と呼ばれる最低限の取り分が認められているため、それを侵害する遺言は無効部分が生じる可能性があります。

遺言相続の大きな利点は、相続人同士で遺産分割協議を行わなくても済む点です。ただし、財産の調査や名義変更などの実務は必要となるため、完全に手間がなくなるわけではありません。

遺産分割協議:複数の相続人で話し合う必要があるケース

相続人が複数いる場合、遺言書がなかったり、遺言書にすべての財産の分け方が明記されていないときは、遺産分割協議を行う必要があります。

遺産分割協議は、相続人全員で話し合い、誰がどの財産をどのように相続するかを決める手続きです。全員の合意が必要であり、一人でも欠けると成立しません。

協議がまとまったら、「遺産分割協議書」を作成し、相続人全員が署名・押印します。この書類は、不動産の名義変更や銀行口座の解約手続きなどで必須となります。

もし話し合いがまとまらない場合は、家庭裁判所に調停を申し立てることになります。調停でも合意に至らなければ、最終的には裁判所が分割方法を決定する審判に進むこともあります。

遺言があるかどうか、相続人が何人いるかによって、相続手続きの方法は大きく異なります。まずは自分のケースを正しく把握することが、スムーズな手続きを進める第一歩となります。

【時系列で確認】相続手続きはこの順番で進めよう

相続手続きは複雑であり、期限もバラバラなため、計画的に進めることが重要です。ここでは「誰が」「何を」「どこで」行うのかを明記しながら、相続開始から順を追って解説します。

相続開始から7日以内に必要なこと

死亡届の提出(市区町村役場)

被相続人が亡くなった日から7日以内に、死亡届を市区町村役場へ提出する必要があります。提出するのは、親族や同居人など届出義務者と定められた人です。

死亡届の提出と同時に「火葬許可申請」も行うのが一般的で、役所から火葬許可証が交付されます。

- 提出者:親族、同居人、家主など

- 提出先:死亡地、本籍地、または届出人の所在地の市区町村役場

- 必要書類:死亡診断書(医師が作成)

相続開始から14日以内に必要なこと

健康保険・年金関係の手続き

国民健康保険に加入していた場合、葬祭費(埋葬料)の給付申請を行います。また、被相続人が社会保険に加入していた場合は、勤務先を通じて埋葬料の申請が可能です。

年金受給者であった場合には、年金受給権者死亡届を提出し、未支給年金の請求を行います。これを怠ると、年金の不正受給と誤解される可能性もあるため注意が必要です。

- 提出者:遺族

- 提出先:市区町村役場、年金事務所、勤務先など

- 必要書類:被保険者証、年金証書、戸籍謄本など

高額医療費や未支給年金の請求

被相続人が生前に医療費を多く支払っていた場合は、高額療養費の払い戻しを請求できます。また、死亡月までに未支給の年金があれば、相続人が請求可能です。

できるだけ早めに確認・着手すべきこと

遺言書の有無と種類(自筆/公正証書など)

遺言書の有無を確認することは、手続きを進めるうえで最優先事項です。遺言書がある場合、公正証書遺言ならすぐに効力が発生しますが、自筆証書遺言は家庭裁判所で「検認」を受けなければ効力を持ちません。

相続人の調査(戸籍謄本の取り寄せ)

被相続人の出生から死亡までの戸籍を取り寄せ、相続人を特定します。兄弟姉妹が相続人となる場合は、さらに被相続人の両親の戸籍も必要です。相続人を特定できなければ、遺産分割協議が無効になるリスクがあります。

相続財産の調査(不動産・預貯金・証券・負債など)

財産の全体像を把握するために、不動産の登記事項証明書、銀行口座の残高証明書、有価証券の取引明細、借入金やローン契約書などを確認します。負債も相続の対象となるため、必ずプラスとマイナスの両面を調べることが必要です。

相続開始から3ヵ月以内

相続の方法の選択(単純承認/限定承認/相続放棄)

被相続人の財産が判明したら、相続の方法を決定します。

- 単純承認:財産も負債もすべて引き継ぐ

- 限定承認:プラスの財産の範囲内で借金を返済する

- 相続放棄:すべての権利・義務を放棄する

相続放棄と限定承認は家庭裁判所への申述が必要で、期限は死亡から3か月以内です。この期間を過ぎると、自動的に単純承認したとみなされるため注意が必要です。

相続開始から4ヵ月以内

被相続人の所得税の準確定申告(該当者のみ)

被相続人に収入があった場合、死亡した年の1月1日から死亡日までの所得を計算し、税務署に申告・納付します。これを準確定申告と呼び、期限は相続開始から4か月以内です。

提出者は相続人全員で連名する必要があります。

相続開始から10ヵ月以内

相続税の申告と納付(基礎控除内かどうかの確認も)

相続財産が基礎控除額を超える場合、相続税の申告・納付が必要です。基礎控除額は以下の計算式で求められます。

3,000万円 +(600万円 × 法定相続人の数)

例えば、相続人が配偶者と子2人なら

3,000万円+600万円×3=4,800万円が基礎控除額となります。

財産がこれを超える場合、10か月以内に税務署へ申告し、納税する必要があります。

相続開始から1年以内〜なるべく早めに

遺産分割協議と協議書の作成

相続人全員で遺産分割協議を行い、分割方法を決定します。その内容を遺産分割協議書にまとめ、全員が署名・押印します。この書類は金融機関での口座解約や不動産の名義変更で必要になります。

名義変更(不動産、銀行、証券、車など)

協議がまとまったら、不動産の相続登記や銀行口座・証券口座・自動車の名義変更を行います。これを放置すると、売却や処分ができなくなり、のちのち大きなトラブルを招く恐れがあります。

相続開始から3年以内

不動産の相続登記(義務化により未登記は罰則対象に)

2024年4月から、不動産の相続登記は義務化されました。相続開始から3年以内に登記を行わない場合、10万円以下の過料が科される可能性があります。

相続登記には、遺産分割協議書や相続人全員の戸籍謄本、不動産の固定資産評価証明書などが必要です。

相続手続きに必要な書類まとめ

相続手続きを進める上で、多くの書類を収集・提出する必要があります。これらを漏れなく揃えることが、スムーズな手続きの鍵となります。ここでは、共通して必要となる書類と、ケースごとに必要な書類を整理します。

共通して必要な基本書類一覧

相続手続き全般でほぼ必ず必要となる基本書類は以下のとおりです。

書類名 | 入手先 | 主な用途 |

被相続人の出生から死亡までの戸籍謄本 | 本籍地の市区町村役場 | 相続人の確定 |

相続人全員の戸籍謄本 | 各相続人の本籍地役場 | 相続関係の証明 |

相続人全員の住民票 | 各相続人の住所地役場 | 名義変更手続き |

遺産分割協議書(必要な場合) | 相続人間で作成 | 財産分割の証明 |

被相続人の住民票の除票 | 最後の住所地役場 | 相続登記・銀行手続き |

被相続人の印鑑証明書(必要に応じて) | 市区町村役場 | 各種手続きの添付書類 |

相続財産を証明する書類(不動産登記事項証明書、預金残高証明など) | 法務局・金融機関など | 財産内容の確認 |

これらは多くの手続きで共通して求められるため、早めに収集しておくと効率的です。

ケース別に必要な書類

相続の方法や対象財産によって、追加で必要となる書類があります。

遺言書がある場合

- 公正証書遺言:原本または謄本(公証役場で取得可能)

- 自筆証書遺言:家庭裁判所での検認済証明書

遺産分割協議を行う場合

- 遺産分割協議書(相続人全員の署名・押印が必要)

- 各相続人の印鑑証明書

相続放棄をする場合

- 相続放棄申述書(家庭裁判所に提出)

- 被相続人の戸籍謄本一式

- 申述人(相続放棄する人)の戸籍謄本

不動産の相続登記を行う場合

- 遺産分割協議書または遺言書

- 固定資産評価証明書(市区町村役場)

- 登記申請書(法務局に提出)

銀行口座・証券口座の手続き

- 金融機関指定の相続手続依頼書

- 預金残高証明書や取引明細

- 遺産分割協議書または遺言書

「どこでもらえる?」「誰が集める?」の目安

- 戸籍謄本・住民票関連:市区町村役場で取得(郵送請求も可能)

- 遺言書:公正証書遺言は公証役場、自筆証書遺言は家庭裁判所

- 固定資産評価証明書:不動産所在地の市区町村役場

- 預金残高証明書:各金融機関に相続人が請求

書類の収集は、相続人の代表者が行うのが一般的ですが、司法書士や行政書士などの専門家に依頼することも可能です。特に全国に点在する戸籍を集める場合、専門家に任せると大幅に時間を短縮できます。

相続手続きで必要な書類は多岐にわたりますが、まずは「共通して必要な書類」を早めに揃え、その後ケースに応じて追加で準備するのが効率的です。

トラブルを防ぐために知っておきたいこと

相続手続きは法律と感情が複雑に絡み合うため、トラブルが起こりやすい分野です。特に財産が複数の相続人に分けられる場合や、遺言書が不十分な場合には対立が生じやすくなります。ここでは、相続人同士の争いを避け、スムーズに相続を進めるために押さえておきたいポイントを解説します。

相続人同士の対立を避けるには?

相続トラブルの多くは、財産の分け方に関する認識の違いから発生します。対立を防ぐためには、次の点に留意することが重要です。

- 透明性を確保する

財産の内容を全員で共有し、調査過程もオープンにすることが大切です。 - 感情論ではなく事実に基づく

「長男だから多くもらうべき」といった感情的な主張ではなく、法定相続分や遺言に基づいて話し合うことが円滑な解決につながります。 - 専門家を交える

第三者である弁護士や司法書士を介入させることで、公平性を確保できます。

遺産分割協議の注意点と、調停になった場合

遺産分割協議を行う際には、以下の点に注意が必要です。

- 相続人全員の参加が必須

- 書面に残さなければ効力がない

- 協議書には署名・押印を行い、印鑑証明書を添付する必要がある

もし協議がまとまらない場合は、家庭裁判所に遺産分割調停を申し立てます。調停では調停委員を交えて話し合いを行い、合意に達することを目指します。

それでも解決できない場合は審判に移行し、裁判所が分割方法を決定します。審判は強制力がありますが、当事者の希望が必ずしも反映されるとは限らないため、できる限り協議または調停で合意するのが望ましいといえます。

遺言書がない場合の分割ルールの誤解と注意点

遺言書がない場合、多くの人が「法定相続分通りに分けなければならない」と誤解しています。実際には、法定相続分はあくまで基準であり、相続人全員の同意があれば異なる分割も可能です。

ただし、同意を得られないまま一部の相続人だけで遺産を分けてしまうと、その協議は無効となり、やり直しを余儀なくされます。特に以下の点に注意が必要です。

- 相続人の調査を怠らない(隠れた相続人が後から現れるケースあり)

- 未成年者が相続人の場合、家庭裁判所で特別代理人を選任する必要がある

- 不動産など分割しにくい財産は「換価分割」や「代償分割」も検討する

相続トラブルを防ぐ最大のポイントは、「早めの情報共有」と「全員参加の協議」です。感情的な対立を避け、事実と法律に基づいた話し合いを心がけることが、円満な解決につながります。

自分でやる?プロに任せる?相続手続きの代行について

相続手続きは多岐にわたり、期限や必要書類も複雑です。そのため「自分で進めるか、専門家に依頼するか」で迷う人も少なくありません。ここでは、専門家ごとの役割と代行サービスを利用するメリット・注意点、費用相場について解説します。

行政書士・司法書士・税理士それぞれの役割

相続関連の専門家には、それぞれ得意分野があります。

専門家 | 主な業務 | 向いているケース |

行政書士 | 遺産分割協議書の作成、官公庁への提出書類作成 | 書類作成を中心にサポートしてほしい |

司法書士 | 不動産の相続登記、法務局への提出 | 不動産を相続する場合 |

税理士 | 相続税の申告・納付、節税対策 | 財産総額が基礎控除を超える場合 |

弁護士 | 相続人同士の紛争解決、調停・訴訟代理 | 相続トラブルが発生している場合 |

このように、依頼内容に応じて適切な専門家を選ぶことが重要です。

代行サービスを利用するメリットと注意点

メリット

- 時間と手間を省ける

戸籍収集や各種役所手続きなど、煩雑な作業を任せられます。 - 期限を守れる

専門家はスケジュール管理に慣れているため、期限切れのリスクを防げます。 - 法的トラブルを回避できる

書類不備や誤解によるトラブルを未然に防ぎやすくなります。

注意点

- 費用がかかる

自分で行えばかからない費用を負担する必要があります。 - 専門家によって対応範囲が異なる

司法書士は税務申告ができないなど、業務に制限があります。 - 悪質な業者に注意

インターネット広告などで「格安」とうたっていても、後から追加料金を請求される事例もあります。

料金相場と、選び方のチェックポイント

相続手続き代行の費用は依頼内容や財産規模によって大きく変動します。

手続き内容 | 相場費用 |

戸籍収集・相続人調査 | 3万円〜10万円 |

遺産分割協議書の作成 | 5万円〜15万円 |

不動産相続登記(1件) | 5万円〜10万円+登録免許税 |

相続税申告 | 財産総額の0.5〜1%程度(最低30万円前後) |

相続放棄手続き | 3万円〜5万円 |

専門家を選ぶときのチェックポイント

- 初回相談料が明確かどうか

- 見積もりに「追加費用」の記載があるか

- 実績や専門分野が依頼内容に合致しているか

- 複数の専門家を比較して納得して依頼できるか

相続手続きを自分で行うことも可能ですが、負担やリスクを考えると専門家に任せるのも有効な選択肢です。特に相続財産が多い場合や相続人が複数いる場合は、専門家の関与でスムーズかつ安心して進められるでしょう。

今後に備えて:相続を経験した今だからこそ考えたい自分の終活

相続手続きは、残された家族にとって大きな負担となります。一度相続を経験すると、「自分のときには家族に迷惑をかけたくない」と考える方も多いのではないでしょうか。ここでは、将来に備えてできる“終活”の取り組みを紹介します。

遺言書を書くメリット

遺言書を残すことは、家族にとって大きな安心材料になります。

- 相続争いを防げる

遺言があれば、法定相続分にこだわらず、希望する財産分配を指定できます。 - 手続きがスムーズになる

公正証書遺言であれば、検認の必要がなく、速やかに相続手続きを進められます。 - 特定の人へ感謝を形にできる

法定相続人以外の人や団体に財産を遺すことも可能です。

特に不動産や事業資産がある場合、遺言書がないと相続人同士の話し合いが長期化する傾向があるため、早めの準備がおすすめです。

エンディングノートとの違い

「遺言書とエンディングノートの違いは?」と疑問に思う方も多いでしょう。

- 遺言書:法的効力を持ち、財産の分配方法を正式に定められる。形式や証人など法律上の要件が必要。

- エンディングノート:法的効力はないが、自分の思いや希望を自由に記録できる。葬儀の希望、医療の方針、友人へのメッセージなども書ける。

つまり、遺言書は「財産の分配」に関する公式な指示、エンディングノートは「生き方や死後の希望」を伝えるツールとして活用できます。両方を準備しておくことで、家族は大きな負担を感じずに済むでしょう。

家族に負担をかけないための“準備”とは

終活において重要なのは、家族がスムーズに手続きを進められるよう事前に準備しておくことです。

- 財産リストを作成する

銀行口座、不動産、保険、証券などの一覧をまとめておく。 - パスワードや重要書類の保管方法を決める

インターネットバンキングや電子証券のパスワードを含め、家族がアクセスできる方法を検討する。 - 相続税対策を考える

財産が基礎控除を超える可能性がある場合、早めに税理士へ相談する。 - 生命保険の活用

生命保険は「受取人固有の財産」として扱われ、スムーズに家族の生活費を確保できる。

こうした準備を行うことで、相続が発生したときに家族が戸惑わずに対応できます。

相続を経験した今だからこそ、自分の終活について考える絶好のタイミングです。遺言書やエンディングノートを整えることは、家族への思いやりそのもの。未来の安心のため、できることから少しずつ取り組んでみましょう。

まとめ|まずは「今日できること」から始めよう

相続手続きは、亡くなった方を偲ぶ気持ちが残る中で進めなければならず、多くの人にとって大きな負担となります。しかし、流れと期限を理解し、優先順位をつけて一つずつ対応すれば、確実に進めていくことができます。

「すべてを一気に終わらせなければ」と焦る必要はありません。まずは死亡届や年金関係などの期限が短い手続きを優先し、その後、相続放棄や限定承認などの重要な判断を3か月以内に行いましょう。10か月以内には相続税申告が必要かどうかを確認し、必要に応じて専門家に相談することも検討してください。

また、遺産分割協議や名義変更は期限が厳格に定められていないものの、後回しにするとトラブルや不利益を招きやすいため、可能な限り早めに進めることをおすすめします。

もし不安を感じる場合や手続きが複雑に思える場合は、行政窓口や司法書士・税理士などの専門家に相談するのも有効です。プロのサポートを受けることで、時間と労力を大幅に軽減でき、ミスやトラブルを防ぐことができます。

最後に、相続を経験した今だからこそ、自分自身の終活を考えることも大切です。遺言書やエンディングノートを準備しておけば、将来、家族に過度な負担をかけずに済むでしょう。

相続手続きは確かに複雑ですが、「今日できること」から一歩ずつ取り組めば、必ず乗り越えられます。焦らず、着実に進めていきましょう。

この記事を共有